У многих селлеров возникают вопросы с расчетом налогов из-за особенностей сотрудничества с площадками. Связано это с тем, что маркетплейс — это посредник, который организует процесс продажи за агентское вознаграждение. Wildberries, Ozon, Яндекс Маркет и другие онлайн-витрины размещают на своих сайтах карточки товаров, принимают оплату от покупателей и доставляют заказы. Кроме того, компании выступают как операторы фулфилмента, а также оказывают услуги по рекламному продвижению.

За все оказываемые услуги и, собственно, за сам факт размещения на сайте, с продавца взимается плата. Большинство маркетплейсов автоматически вычитают эту сумму из денег, которые покупатели перечисляют площадке (не продавцу). И лишь после вычета оплаты своих услуг маркетплейс перечисляет оставшуюся сумму селлеру. Такая схема вызывает путаницу в исчислении налогов не только у предпринимателей, но даже у бухгалтеров.

Почему нельзя платить налог с той суммы, которую маркетплейс переводит на расчетный счет? Или все-таки можно? Давайте разбираться.

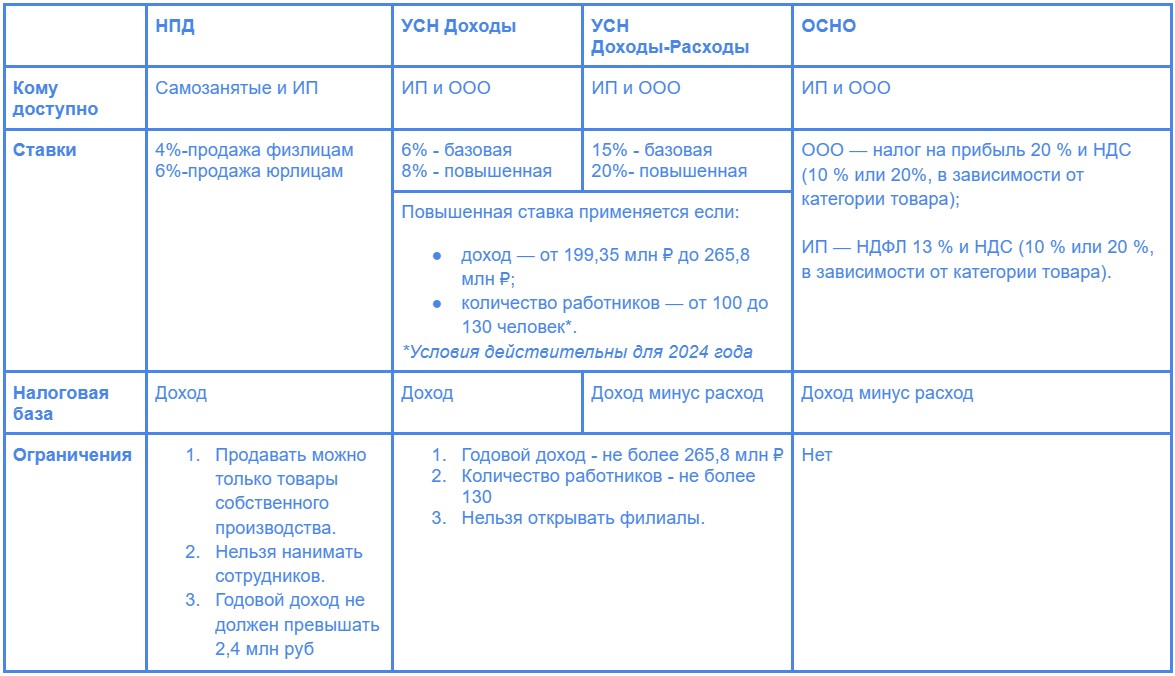

На перечень и ставки налогов влияют статус продавца и выбранная система налогообложения.

Кто может торговать на маркетплейсах

Ещё недавно для торговли через маркетплейсы нужно было обязательно регистрировать ИП или ООО. Сейчас на WB, Ozon, ЯМ могут продавать и самозанятые. Каждый из этих статусов имеет свои особенности, в том числе и по ведению налогового учета.

Индивидуальный предприниматель

Наиболее распространенный формат ведения бизнеса на Вайлдберриз и Озон. ИП может продавать товары собственного производства, закупать и перепродавать продукцию других производителей. Регистрация ИП — простая процедура, которая не требует уставного капитала. Бухгалтерская отчетность не являются обязательным условием, если выбраны режимы УСН Доходы или НПД. Однако, если ИП выбирает ОСНО или УСН Доходы минус Расходы, без бухгалтера не обойтись.

У статуса ИП есть свои минусы:

- Нужно платить страховые взносы, даже если ничего не заработали.

- Нельзя «продать бизнес», в отличие от ООО.

- Индивидуальный предприниматель является единственным владельцем бизнеса, поэтому отвечает личным имуществом в случае возникновения споров с кредиторами.

ООО

Такой статус подходит предпринимателям, которые ведут совместный бизнес с партнерами (соучредителями) или не хотят рисковать личным имуществом. По обязательствам отвечает уже организация, а не конкретный человек. ООО или свою долю в нем можно продать, в отличие от ИП, которое можно только закрыть. Организации обязаны вести бухгалтерский учет и иметь в штате бухгалтера.

Самозанятые

Самозанятость не считается отдельной организационно-правовой формой. По факту, самозанятый — это физическое лицо, которое является плательщиком налога на профессиональный доход (НПД). Работать с другими налоговыми режимами самозанятый не может.

Зарегистрировать самозанятость проще всего через приложение «Мой налог». Однако, у тех, кто выбирает этот формат, больше ограничений для роста бизнеса:

- Продавать можно только товары собственного производства.

- Нельзя нанимать сотрудников.

- Годовой доход не должен превышать 2,4 млн руб.

Доступные режимы налогообложения

Для торговли на маркетплейсах подходят разные режимы налогообложения, за исключением:

- АУСН — автоматизированная «упрощенка» не работает с агентскими и комиссионными договорами.

- ПСН — патентная система налогообложения применяется преимущественно для услуг и розничных продаж через офлайн точки.

НПД — налог на профессиональный доход

Данный режим подходит самозанятым и ИП, которые решили продавать на маркетплейсах товары исключительно собственного производства. НПД не предусматривает сдачу отчетов, налоговой декларации. А вот фиксация сделок в приложении «Мой налог» является обязательной. Указывать нужно именно ту сумму, которую оплатил покупатель.

Налоговая база

Налог нужно считать с суммы от продажи товара, указанной в отчете маркетплейса. У Вайлдберриз эта сумма указана в строке «Всего стоимость реализованного товара».

Ставки

- 4 % — с продаж физлицам;

- 6 % — с продаж ИП и юрлицам, в том числе и при торговле на маркетплейсе.

Пример: продавец реализовал за месяц товаров на сумму 120 000 ₽. На счет пришло 85 000, так как маркетплейс вычел свою комиссию, стоимость доставки и рекламы. Налог 6% будет высчитываться от суммы реализации: 120 000 *6%= 7200 ₽

УСН — упрощенная система налогообложения

Упрощенка имеет два подвида: при работе с маркетплейсами налог выплачивается либо с суммы реализации, либо с суммы, оставшейся после вычета расходов. На упрощенной системе налогообложения могут работать ИП и ООО, если выручка, число сотрудников, остаточная стоимость основных средств не превышает рамок, установленных законом.

В 2024 году повышенная ставка применяется, если компания или ИП вышли на показатели:

- доход — от 199,35 млн ₽ до 265,8 млн ₽;

- количество работников — от 100 до 130 человек.

Единый налог по УСН заменяет НДФЛ и НДС — последний платят только импортёры.

Например, селлер продал на WB 10 автохолодильников по цене 6110 ₽ за штуку.

Доход составил: 6110 × 10 шт. = 61 100.

ВБ удержал свою комиссию, стоимость хранения, упаковки и доставки товаров — всего 19 776.

На счет продавца поступило: 61 100 − 19 776 ₽ = 41 324.

«УСН Доходы»

Доход, который будет учитываться в расчете налога — 61 100.

Налог: 61 100*6%= 3 666.

«УСН Доходы минус расходы»

Доход: 61 100

Расходы: 19 776 (удержания маркетплейса) + 25 000(закупка у поставщика)= 44 776

Налог: (61 100 - 44 776) *15%= 2 448,6

ОСНО — основная система налогообложения

Режим автоматически устанавливается у ИП и юридических лиц в момент государственной регистрации бизнеса. Однако, предприниматель может изменить его на УСН, чтобы снизить налоговую нагрузку. ОСНО считается наиболее сложной системой в плане ведения отчетности, и затратной из-за более высоких налоговых ставок.

Однако именно этот режим является оптимальным для крупных ритейлеров и производителей товаров. Недостатки компенсируется отсутствием ограничений:

- Можно нанимать сколько угодно сотрудников.

- Можно расширять бизнес и открывать филиалы.

- Нет верхней границы по годовой выручке.

- На маркетплейсах можно продавать практически любые товары (кроме запрещенных законодательством и правилами площадки).

ОСНО подойдет компаниям, которые сотрудничают с поставщиками, уплачивающими налоги на такой же системе.

Налоговая база

Разница между доходами и расходами организации. При этом все указанные расходы должны иметь подтверждающие документы и быть обоснованными. К расходам относятся не только комиссии маркетплейса, но и закупка и упаковка товаров, зарплата сотрудников, амортизационные отчисления.

Ставки

- ООО — налог на прибыль 20 % и НДС (10 % или 20%, в зависимости от категории товара);

- ИП — НДФЛ 13 % и НДС (10 % или 20 %, в зависимости от категории товара).

НДС включается в стоимость товара при определении цены для маркетплейса.

Сравнительная таблица по налоговым режимам

Заключение

Налоги, которые платят продавцы маркетплейсов, зависят от статуса предпринимателя (самозанятый, ИП или ООО), и выбранной схемы налогообложения. Большинство представителей малого бизнеса предпочитают работать по упрощенной системе, крупные компании выбирают основную, так как не всегда могут соблюсти условия льготных режимов. При выборе налогового режима важно учитывать особенности бизнеса: если расходы, связанные с производством и реализацией товара составляют более 65% от всей выручки, УСН Доходы - Расходы будет более предпочтительным вариантом. Однако, эта схема, как и ОСНО, требует тщательного и профессионального подхода к ведению бухгалтерского и налогового учета.